Какво представляват конвертируемите ценни книжа?

Конвертируемите ценни книжа са ценни книжа или инвестиции (предпочитани акции или конвертируеми облигации), които могат много лесно да бъдат преобразувани в различна форма като акции от обикновени акции на дадено предприятие и обикновено се издават от субекти с цел набиране на пари и в повечето случаи, субектът има всички права да определи кога действително ще се извърши преобразуването.

Видове и компоненти на конвертируеми ценни книжа

Различните видове конвертируеми ценни книжа

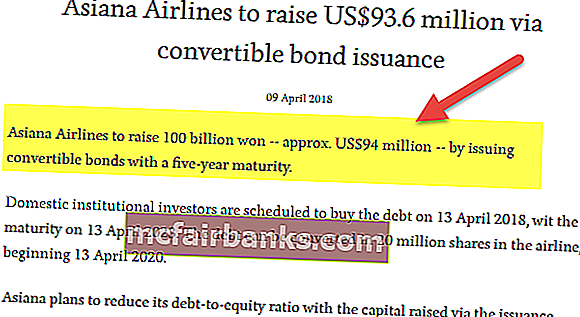

# 1 - Конвертируеми облигации

Конвертируемите облигации са тези, които се преобразуват във фиксиран брой акции на емитиращото дружество, обикновено в момента на падежа им. По този начин такива облигации имат характеристики както на собствен капитал, така и на дълг.

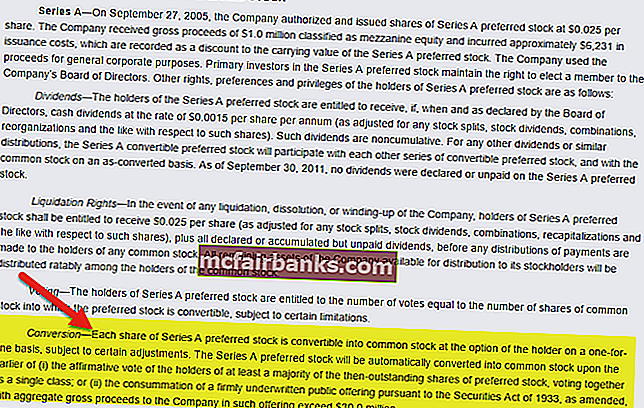

# 2 - Конвертируеми привилегировани акции

Предпочитани акции са онези видове обикновени акции, които получават преференция пред акционерите на акции, а конвертируемите привилегировани акции са тези, на които се изплаща дивидент с фиксирана цена или процент и които получават предимство пред обикновените акции по време на ликвидацията. Те са конвертируеми по своята същност в смисъл, че привилегированите акции могат да бъдат конвертирани в обикновени акции според условията и споразумението и естеството на инструмента, който е издаден от компанията.

Изчисляване на конвертируеми ценни книжа с примери

Нека да видим няколко прости до разширени примера за конвертируема защита, за да я разберем по-добре.

Пример 1

Компанията XYZ се занимава с индустрия за услуги и има облигация с номинална стойност от 1000 щатски долара, която може да се конвертира в обикновени акции. Той има купонна ставка от 5%, която се изплаща ежегодно. Проспектът за облигации определя коефициент на конверсия от 30. Колко акции ще получи акционерът, ако е инвестирал $ 1000 в компанията?

Решение:

Коефициентът на конверсия е даден в задачата, която е 30, което означава, че инвеститорът ще получи акции на стойност 30% пропорционално на неговото участие в облигациите.

Така че проблемът може да бъде решен със следните стъпки:

Заслужава си обикновените акции, които инвеститорът ще получи = $ 1000/30 = $ 33,34

Пример 2

Компанията Dilip Buildcon се занимава със строителна индустрия и има нарастващо присъствие на пазарите в Близкия изток и Северна Африка. Компанията има облигация с номинална стойност от 3000 щатски долара, която се конвертира в обикновени акции. Той има купонна ставка от 5%, която се изплаща ежегодно. Проспектът за облигации определя коефициент на конверсия от 50. Колко акции ще получи акционерът, ако е инвестирал 3000 долара в компанията?

Решение:

Коефициентът на преобразуване е даден в задачата, която е 30, което означава, че инвеститорът ще получи 50% акции, пропорционално на неговото участие в облигациите.

Така че проблемът може да бъде решен със следните стъпки:

Заслужава си обикновените акции, които инвеститорът ще получи = $ 3000/50 = $ 1500

Предимства

- Това дава предимство на инвеститора, което преобразува риска от ценната книга от един инструмент в друг. Например, ако инвеститорът има облигация и тя е конвертируема в ценна книга, тогава инвеститорът е в по-добра позиция да спечели възвръщаемостта на своите инвестиции.

- Той също така дава гъвкави опции за по-ниски лихвени плащания, в случай че е конвертируем в обикновени акции и има по-малък матуритет.

- Данъчни предимства има и в случай на конвертируеми ценни книжа.

Недостатъци

- Един недостатък е, че финансирането с конвертируеми ценни книжа рискува да разреди не само EPS на обикновените акции на компанията, но и контрола на компанията. Следователно инвестиционният банкер, който ръководи емисията, е изправен пред трудности да събере пари от банките за компанията.

- Преобразуването на ценни книжа в основен собствен капитал също има риск от правата на глас, тъй като води до намаляване на правата на глас сред по-голяма група акционери, което от своя страна води до отнемане на собствеността на учредителите на компанията.

Заключение

Конвертируемите ценни книжа са финансови инструменти, които могат да бъдат конвертирани в различни ценни книжа, които имат различен характер или действащи или различни условия за обратно изкупуване. По принцип той е под формата на различен тип обезпечение след изтичане на срока на преобразуване. Срокът и задължението на двете страни, т.е. акционер и компания, се променят, след като ценната книга се преобразува в различен финансов инструмент.

Има плюсове и минуси при използването на конвертируема сигурност за финансиране; инвеститорите трябва да обмислят какво означава въпросът от корпоративна гледна точка, преди да влязат, също така те трябва да обмислят финансовото състояние на компанията, преди да отидат за записване на конвертируема ценна книга. Инвеститорите трябва да прегледат внимателно проспекта на облигациите, преди да инвестират.